今の借金がどれだけ減るか簡易計算してみる

上記は単純に利息をカットした時の費用になります。この金額に任意整理の費用を合わせた金額が減額手続き後の毎月の返済額の目安になります。

任意整理の費用は3万円~になり、借金の総返済額によって金額の変動があります。事務所への依頼費用を合わせて借金減額手続きをした後の毎月の支払い額を知りたい人は、無料・匿名で利用できる借金減額診断を活用すべきです。

借金いくらからやばいボーダーライン

借金はいくらからやばい?と調べている人は、ヤバいかもしれないという気持ちで検索しているはずなので、すでにやばい状態にあると気づくべきです。

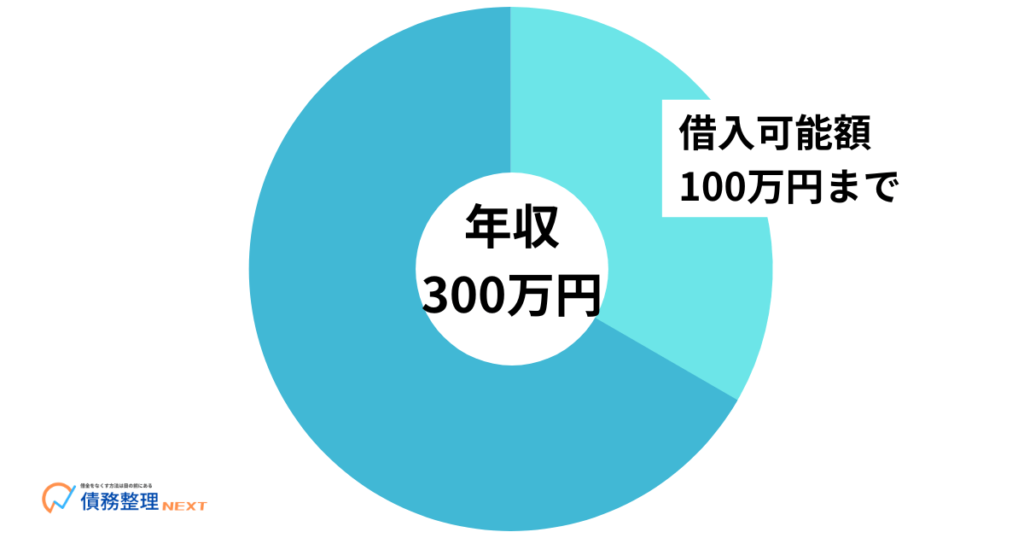

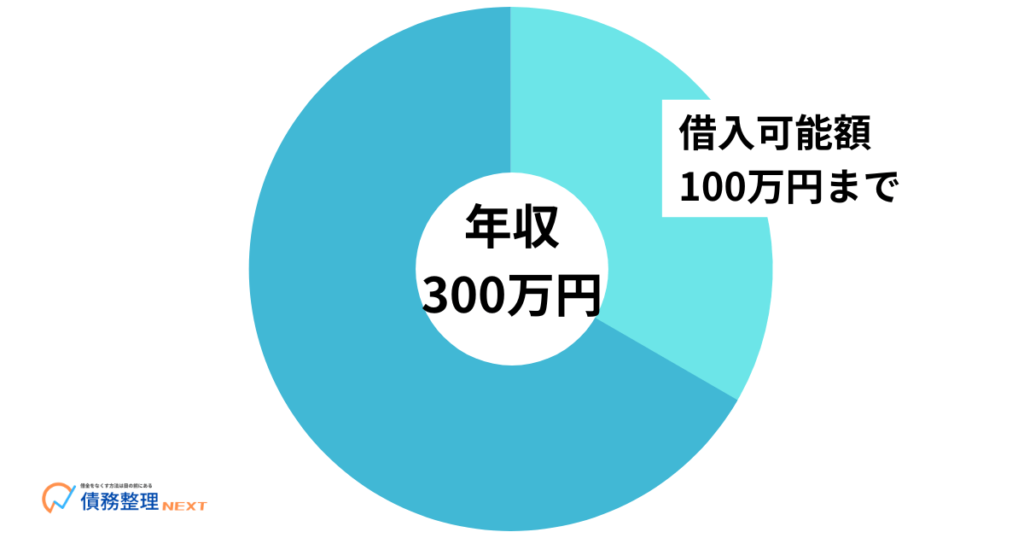

そもそも高すぎる利息でも借り入れを良しとしている状態が「やばい」、「良くないこと」です。一般的な借金のやばいボーダーラインは男女の平均年収の3分の1である102万円です。

つまり、借金が100万円以上あり、年収が300万円を切っている人や借金が年収の3分の1以上ある人はとっくにやばいレベルを通り越しています。

借金をなくさないと、この先の人生が返済のために生きるということになりかねないので、早急に専門家である弁護士や司法書士に相談すべきです。

年収の3分の1を超える借金

2006年から高金利の貸金業者が増えたことで多重債務問題が深刻化し、破産者や自殺者が急増することになりました。

この事態を重く受け止めた金融庁は借り入れの抑制をするために「総量規制」という制度を導入しました。

「総量規制」は年収の3分の1の借り入れを禁止する法律です。例えば年収が280万円しかなければ93万円までしか借りることができません。

したがって、年収の3分の1以上の借金を抱えている人は非常にやばい状況にあります。

借金が年収の3分の1以上ということは完済できる可能性が低く、破産をしなくてはいけない可能性がでてきます。

「お金の管理ができずに借金をした」とあれば債務整理をするときに周りにクズ呼ばわれされる可能性もあります。世間体を気にする人は借金は増やさないことが肝心です。

年収から分かるやばい借金

| 年収 | 借金 |

|---|---|

| 400万円 | 約133万円 |

| 350万円 | 約116万円 |

| 300万円 | 約100万円 |

| 280万円 | 約93万円 |

| 240万円 | 約80万円 |

| 216万円 | 約72万円 |

| 180万円 | 約60万円 |

借金100万円がヤバい理由

借金の合計が100万円というのは桁が3桁に載ってしまうという理由だけではありません。

国税庁の「1年を通じて勤務した給与所得者の平均給与」によると男性の平均年収は380万円、女性の平均年収は235万円です。

それぞれを総量規制である3分の1で借りられる金額を計算すると男性は126万円、女性は78万円までしか借りることができないということになります。

この2つの金額を足した平均が102万円なので、借金が100万円に到達するとやばいラインに到達したと言えるのです。

みんな借金いくらあるか平均値を調査

2人以上の世帯で借金をしている割合の世論調査によると全体での借金の平均額は1300万円で中央値は800万円という結果です。

住宅ローンも含まれていることもあるため、金額が多くなっている傾向にあります。金額別の借り入れ割合は以下の通りです。

| 借金の総額 | 割合 |

|---|---|

| 50万円未満 | 8.8% |

| 50万円~100万円未満 | 6.8% |

| 100万円~200万円未満 | 10% |

| 200万円~300万円未満 | 5% |

| 300万円~400万円未満 | 7% |

| 500万円~700万円未満 | 6.4% |

| 700万円~1,000万円未満 | 7.3% |

| 1,000万円~1,500万円未満 | 9.3% |

| 1,500万円~2,000万円未満 | 8.4% |

| 2,000万円以上 | 28.3% |

この割合を見ても100万円~200万円の層が厚いのが分かります。本当にやばい借金苦の入り口と言っても過言ではありません。

元金80万の借金は100万円の借金になる

80万円の借金をしているからセーフと思っている人はアウトです。

貸金業者は10万1円~99万9999円までの借り入れには年18%の金利を乗せることができます。

80万円の借金をしている人で13%以上の金利を設定している貸金業者からお金を借りている人は2年以内に返済しないと総額100万円を超える返済額になります。

こんな借金はやばいチェックリスト

- 大学生が抱える借金

- パチンコで作る借金

- オンカジで作る借金

- 延滞滞納している借金

- 保証人付きの借金

- 2社以上の借金

大学生が抱える借金

「学生ローン」という名目で奨学金以外でもお金を借りることができる消費者金融が増えています。

また、消費者金融の学生ローンという金貸しは審査が甘いことに加えて、ATMを利用して被対面でお金を受け取れるため、隠れて借金ができてしまう仕組みです。

しかし、これらの学生ローンは金利が非常に高く、収入がない学生は自分の首を絞めることになるので非常に危険です。

銀行の借り入れと学生ローンの金利比較

| 借り入れ先 | 金利の目安 |

|---|---|

| 消費者金融の学生ローン | 12%~17% |

| 銀行ローン | 1.05%~1.65% |

銀行の借り入れには審査が必要で、安定した収入がないと審査を通ることができません。しかし、金利は非常に低く良心的です。

一方で消費者金融の学生ローンは誰でも借りられるとあって、金利は銀行ローンの12倍以上の高金利です。

年収が300万円程度の大人でさえ12%~17%の金利での借り入れの返済はむずかしいので、収入が安定しない学生はもってのほかです。

借金問題は早期に解決しないと家庭をもったり、新しいことに挑戦できるチャンスを失います。一刻も早く弁護士や司法書士に相談すべきです。

ギャンブル(パチンコ・オンカジ)で作る借金

ギャンブルで借金をつくると雪だるま式に増えていきます。

その中でもパチンコやオンカジ(オンラインカジノ)で借金を増やしてしまう人が多く、借金がヤバいと言われる100万円を簡単に超えるケースも珍しくありません。

常にパチンコやオンカジのことを考えているという人はギャンブル依存症です。ギャンブル依存症は借金を無くしても治らないため、依存症を治すことも同時にしなくてはいけません。

延滞や滞納している借金

借金の返済を延滞したり、滞納してため込んでいると借金を解決する債務整理という手続きをしなくてもブラックリストに載ることになります。

また、延滞と滞納を繰り返すと遅延損害金が発生し、借金がさらに膨れ上がります。

貸金業者からの督促を無視し続けると財産を全て差し押さえられてしまいます。財産を差し押さえされると弁護士や司法書士でも対応できなくなります。

延滞や滞納をするということは返済する能力がないのと同じですので、一刻も早く弁護士や司法書士に債務整理の相談をするべきです。

保証人付きの借金

保証人付きの借金も一刻も早く解消すべき借金です。

保証人付きの借金は、債務者(あなた)が支払えなくなると保証人になった人に全額支払いの義務が移ります。

また、保証人に借金の請求がいくときは一括請求となります。自分だけでなく、保証人(身内や友人)にも迷惑をかけることになるので一刻も早く返済すべきです。

2社以上の借金

2社以上の借金を抱えている人もやばいです。

2社以上の借金を抱えている人のことを多重債務者と呼びます。

多重債務になると返済が追い付かなくなっていき、他社から他社へ借金をして返済するといった自転車操業をすることになります。

多重債務の人は債務整理をするかおまとめローンをして借金を一本化する必要があります。

債務整理を選ぶポイント

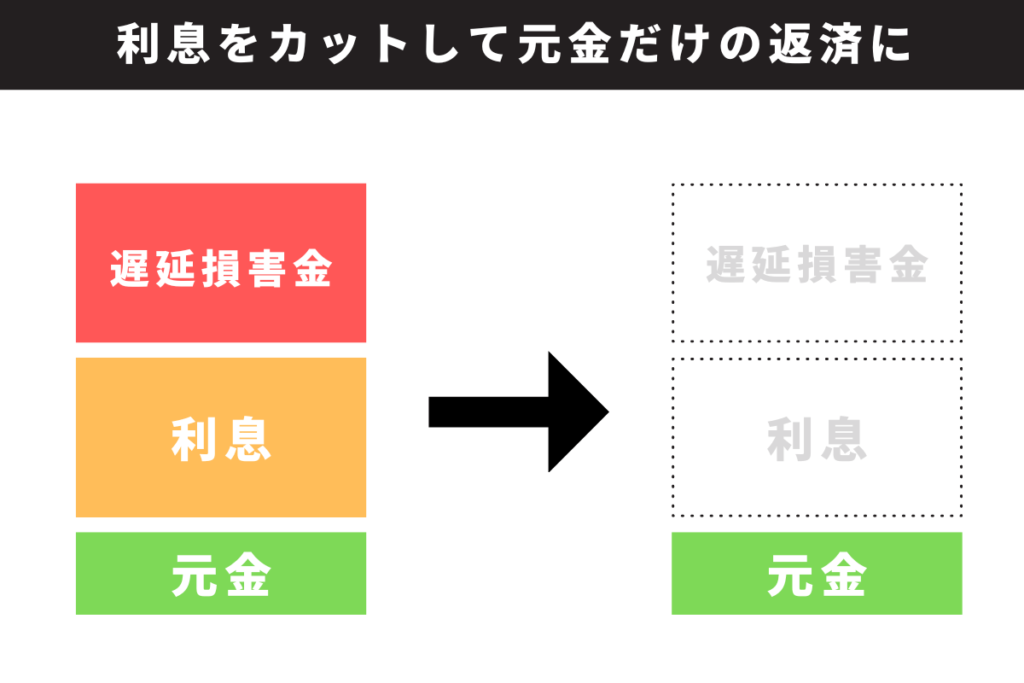

債務整理には金利をカットして返済額を減らす任意整理、個人再生と借金をゼロにする自己破産手続きの3つがあります。

多くの債務者は利息をカットして大幅に返済額を減らす任意整理を選びますが、任意整理をするとブラックリストに載ってしまいます。

クレジットカードの利用やローン審査に通りにくくなりますが、借金の返済額が大幅に減らすことができ、返済計画のもと完済を目指すので、確実に借金を無くすことができます。

おまとめローンを選ぶポイント

おまとめローンとは複数の会社でお金を借りている場合に、借入先を1社に統一して1社に対して返済をしていくサービスです。

おまとめローンは金利のカットはできませんが、ブラックリストに載らずに借金の負担を少しだけ減らすことができます。

| 貸金業者 | 金利 | 借金額 |

|---|---|---|

| A社 | 18% | 30万円 |

| B社 | 17.5% | 20万円 |

| C社 | 12% | 50万円 |

| D社 | 15% | 40万円 |

例えば、D社のおまとめローンにA社~C社の借金をまとめる場合、金利が全て15%に統一されます。

金利が下がる借金もあるため、利息分が減額されるメリットがありますが、中には金利が上がってしまうケースもあります。

借金額をできるだけ多く減らしたいという人はおまとめローンより債務整理を選ぶべきです。

借金が返せなくてやばい人がすべきこと

借金減額シミュレーターを利用する

借金減額シミュレーターを利用してもすぐに借金はなくなりません。

あくまでシミュレーターでしかありませんが、借金を返す方法やどれくらい減額できるかの指標を確認することができます。

借金問題を解決したいといっても、具体的にどうすれば減るのかを知らなければ解決することはできません。

借金減額シミュレーターを利用すれば簡単に借金の減額方法や無くす方法を知ることができることに加えて、弁護士や司法書士にそのまま相談することもできます。

借金問題を解決したいけど何から始めればよいか分からない人は借金減額シミュレーターの利用が最もおすすめです。

弁護士や司法書士に相談する

借金の問題を解決したいなら債務整理という手続きを検討しましょう。

債務整理の手続きをしてくれるのは弁護士や司法書士になります。

「借金をどうにかしたい」とだけ伝えるだけでも親身に相談に乗ってくれ、債務整理について詳しく教えてもらうことができます。

法テラスに相談する

法テラスは国が設立した法律に関するトラブルをまとめて引き受ける相談所のようなところです。

法テラスに相談すると、借金問題に特化したの弁護士や司法書士を紹介してくれます。

また、法テラス経由で相談するとお金がなくても、民事法律扶助という制度を受けらる可能性があり、お金をかけずに今の借金を解決できる可能性があります。

借り入れをやめる

借金苦から抜け出したいのであれば、新たな借り入れをすることをただちにやめるべきです。

ギャンブルや娯楽品の購入、嗜好品の購入は借金問題が片付くまで我慢すべきです。

「お金がないから借りるしかない」という発想は依存していると言っても過言ではありません。

また、お金がなくても借金を減らしたり、なくしたりできる債務整理の依頼は可能です。

借金しすぎてやばい人がするべきことまとめ

借金をかりすぎてやばいと思っている人は、まずは借り入れしている借金が司法書士や弁護士に依頼してできる借金減額手続きでどれくらい減るかを確認すべきです。

借金減額診断によってどれだけ借金を減らせるかを確認できたら、実際に借金減額をする手続きの流れや費用、かかる期間について司法書士の無料相談で聞きます。

借金減額手続きの詳細を聞き、減額内容や手続きにかかる費用、掛かる期間に納得したら司法書士に正式に依頼をします。

司法書士に借金減額の手続きの依頼をすると、貸金業者との交渉が始まります。交渉中は返済する必要がなくなりますが、代わりに依頼費用の分割支払いがはじまります。

この時に課金してしまわないように、ゲームアプリはアンインストールしておくといった自力解決の工夫も必要です。

司法書士による借金減額の手続きが終了すると、借り入れの元金だけの返済が始まります。依然とくらべて返済に利息が乗らないので、毎月の返済が楽になり、借金完済までの道筋も明確になります。

クレジットカードは高確率で使えなくなるのでゲーム課金もしづらくなるはずです。これを機会にゲーム課金から脱却しましょう。

借金はいくらからやばいかシチュエーション別解説

借金50万でやばい人の基準と解決方法

以下に当てはまる人は借金50万円でもかなりやばいです。

- 年収が150万円以下(月収は12万5000円)

- 返済額が手取りの3分の1以上

- 2社以上から借り入れをしている

1年で返せないなら任意整理すべき

50万円の借金は1年ごとに返済期間を延ばすと約9万円ずつ利息が上乗せされるため、どんどん完済まで遠ざかってしまいます。

返済はどう頑張っても2年以上かかる人は任意整理を弁護士や司法書士に依頼して利息を無くした状態で3年~5年で返済した方が総返済額は安くなります。

| 借金の総額 | |

|---|---|

| 1年目 | 590,493 |

| 2年目 | 680,493 |

| 3年目 | 770,493 |

| 4年目 | 860,493 |

借金60万でやばい人の基準と解決方法

以下に当てはまる人は借金60万円でもかなりやばいです。

- 年収が180万円以下(月収は15万円)

- 返済額が手取りの3分の1以上

- 2社以上から借り入れをしている

1年で返せないなら任意整理すべき

60万円の借金は1年ごとに返済期間を延ばすと約10万円ずつ利息が上乗せされるため、どんどん完済まで遠ざかってしまいます。

返済はどう頑張っても2年以上かかる人は任意整理を弁護士や司法書士に依頼して利息を無くした状態で3年~5年で返済した方が総返済額は安くなります。

| 借金の総額 | |

|---|---|

| 1年目 | 708,591 |

| 2年目 | 816,591 |

| 3年目 | 924,591 |

| 4年目 | 1,032,591 |

借金70万でやばい人の基準と解決方法

以下に当てはまる人は借金70万円でもかなりやばいです。

- 年収が210万円以下(月収は17.5万円)

- 返済額が手取りの3分の1以上

- 2社以上から借り入れをしている

2年で返せないなら任意整理すべき

1年ごとに返済期間を延ばすと約12万円ずつ利息が上乗せされるため、どんどん完済まで遠ざかってしまいます。したがって、70万円の借金は遅くとも2年以内に返済するべきです。

3年目に突入すると借金の総額は100万円を超えてくるため、収入が低い人はいよいよ破産を視野に入れなくてはいけなくなります。

利息があることによって借金を返せる見込みがない人は、任意整理を弁護士や司法書士に依頼して利息を無くした状態で3年~5年で完済する計画を立てるべきです。

| 借金の総額 | |

|---|---|

| 1年目 | 826,000 |

| 2年目 | 952,000 |

| 3年目 | 1,078,000 |

| 4年目 | 1,204,000 |

借金の減額相談によくある消費者金融

| 大手の消費者金融 | ||

|---|---|---|

| プロミス | アイフル | アコム |

| レイク | SMBCモビット | |

| 中小の消費者金融 | ||

| いつも | ダイレクトワン | セントラル |

| フクホー | ユニーファイナンス | 中央リテール |

| フタバ | ベルーナノーティス | キャネット |

| AZ | アイアム | エニー |

| エイワ | スペース | ユニズム |

| ライフティ | ビアイジ | アロー |

大手消費者金融は多くの司法書士や弁護士事務所が債務整理をうけおってくれますが、中小の消費者金融は債務整理に強い事務所でないと対応してくれないケースがあります。

債務整理に強い事務所

司法書士法人 杉山事務所

全国の相談数は毎月3000件以上。

数多くの借金問題を解決してきている事務所です。中でも過払い金請求ではビジネス週刊誌ダイヤモンド誌で消費者金融が恐れる司法書士で1位を獲得しています。

債務整理の手続きを進める上で過払い金の発生があれば杉山事務所がしっかり取り返してくれます。

借金はいくらからやばいと調べる人によくある質問

- みんな借金いくらある?

-

2人以上の世帯で借金をしている割合の世論調査によると全体での借金の平均額は1300万円で中央値は800万円という結果です。住宅ローンも含まれていることもあるため、金額が多くなっている傾向にあります。しかし、借金をしている割合として多いのは100万円~200万円です。詳しくは「みんな借金いくらあるか平均値を調査」で解説しています。

- 借金を放置するとどうなる?

-

借金を放置すると貸金業者によっては3か月目には訴訟をおこされて、その半年以内には会社の給与や財産を差し押さえられることになります。一度差し押さえをされてしまうと、完済まで何度でも差し押さえにあうので早期の解決が必要です。借金のやばい状況から抜け出したい人は「借金しすぎてやばい人がするべきことまとめ」をご確認ください。

- 借金を効率よく返済できる方法を教えてほしい

-

借金の金額によって利息の付き方や任意整理の手続きをするかどうかの基準が変わってきます。それぞれの返済方法は以下を参考にご覧ください。